2022.04.03

βの推計と相関係数、分散投資効果について 1

本書では、β(標準偏回帰係数)の考え方について基本的な部分に限定した解説に留めたことから、詳しく説明することをせず、具体的なβの計算方法にも触れませんでした。また本書では、βや割引率に「収益率等のリスク」が大きく関与しているということを主張したいがために、やや通常の他の書籍におけるβの説明とは異なったアプローチで説明しました。

このため、本コンテンツではよりβの一般的な解説をしていき、具体的には、以下のようなポイントについて説明していきたいと思います。なお、本書の方針と同様、できる限り数式を用いず、具体的なイメージを掴んでいただくことを目的に説明していきます。

- ポートフォリオを組むことによりどうリスクが分散されるのか?

- βとはどのように計算されるのか?

- βは、市場全体のリスクプレミアムが1ポイント上昇したときに、対象銘柄に投資家が期待できる期待収益率が何ポイント上がるのかという指標だが、その本質的な意味はなにか?

- βにはなぜ分散投資によるリスク低減効果が含まれているといえるのか、すなわち、なぜ「システマティックリスク」のみが反映されているといえるのか?

- なぜβの式の中から「ρ(相関係数)」を削除したものである「トータルβ」が、分散投資をしていない投資家にとってのβといえるのか?

といったことを明らかにしていきたいと思います。本来はこの辺りは数式を用いて説明すべき部分なのですが(特に後半)、本コンテンツではできる限り数式を用いずに説明してみたいと思います。まずこれらの説明のための起点となるのはポートフォリオを組むことで何故リスク低減が図れるのかという点です。

ポートフォリオを組むことによりどうリスクが分散されるのか?

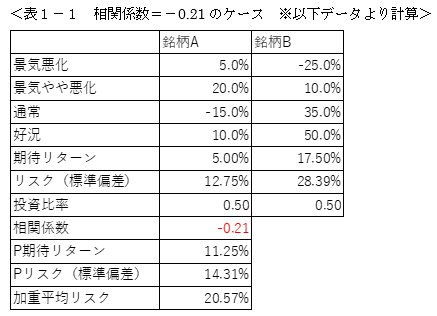

これは簡単なので、具体的事例をもとに解説いたします。まず、ここに銘柄Aと銘柄Bの2つの株式があるとしましょう。そして、その2つの株式の期待収益率は、景気変動により以下のように変わるものとします。Aは景気と必ずしも同じように変動せず、Bは景気と同じように期待収益率が変動することが見込まれるものとします。

それぞれの期待リターンは単純に4つのケースの収益率の平均値、リスクも単純に4つのケースから見た標準偏差を計算したものです。また、相関係数も同様に、銘柄Aの4つの収益率ケースと銘柄Bの4つの収益率ケースから計算したものです。この標準偏差や相関係数の計算の仕方は本コンテンツでは説明しませんので、各自お調べください。なお、このケースは銘柄Aと銘柄Bを5:5で同じだけ投資をしている前提です(のちに比率を変えた場合の分析をします)。

ここで、この2つの銘柄に投資する場合、この投資の組み合わせは「ポートフォリオ」と見做せます。このポートフォリオの期待リターン(表中の「P期待リターン」)は、その投資比率をウエイトとして用いることで、以下のように簡単に求めることができます。これはイメージがつかみやすいと思います。

ポートフォリオ期待リターン=銘柄Aの期待収益率×0.5+銘柄Bの期待収益率×0.5=11.25%

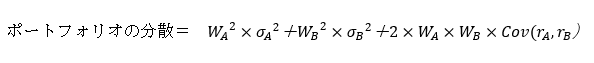

次に、このポートフォリオのリスク(標準偏差)を計算しましょう。表中の「Pリスク(標準偏差)」です。これは少しだけ複雑ですが、公式があります。(式1-1)がその公式ですが、まずは分散を求め、その後に標準偏差を求めます。

| 銘柄Aの収益率のリスク | σA |

| 銘柄Bの収益率のリスク | σB |

| 銘柄Aの投資割合 | WA |

| 銘柄Aの投資割合 | WB |

| 銘柄Aと銘柄Bの相関係数 | ρ |

なお、相関係数ρは「銘柄Aの収益率」と「銘柄Bの収益率」の「共分散」を「銘柄Aと銘柄Bの標準偏差の積」で除したものです。このため、上式のうち、以下の部分は、共分散に置き換えることができます。

このことから、ポートフォリオの分散は以下の式でも定義可能といえます。

さて、この公式にてポートフォリオのリスク(標準偏差)を計算すると14.31%となります。一方、ここで2銘柄のリスクすなわち標準偏差を単純に加重平均してリスクを計算してみましょう。加重平均により計算された標準偏差は分散投資によるリスク低減効果を考慮しない2銘柄を組み合わせた場合のリスクと考えることができます。計算すると、28.39%×0.5+12.75%×0.5=20.57%となります。

このように考えると、2つの銘柄を保有することによるポートフォリオのリスクは、単純な2つの銘柄のリスクの加重平均よりも小さいということがわかります。より本質的にこのことを理解するには、(式1-1)の導出を類書等で調べていただくと良いでしょう。

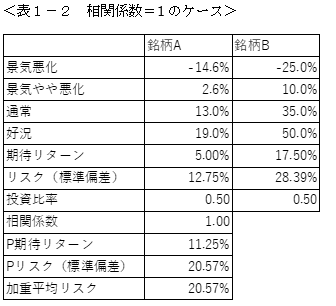

次に、同じようなケースで銘柄AとBが同じように景気に連動して収益率が変動すると考えられるケースを考えましょう。数字を作るのに少し苦労しましたが、このケースは銘柄A、Bそれぞれの期待リターン及びリスクは先ほどのケースと同じ値ですが、相関係数のみ「1」となっており、銘柄Aと銘柄Bの値動きがほぼ完全に正の相関関係にあることを意味します。

この場合、ポートフォリオのリスクと単純なリスクの加重平均値との間に差は発生しておらず、分散投資効果が働いていないことを意味します。このことをよく理解できるよう、次は図にしてみましょう。

ポートフォリオリスク低減効果の図解説明

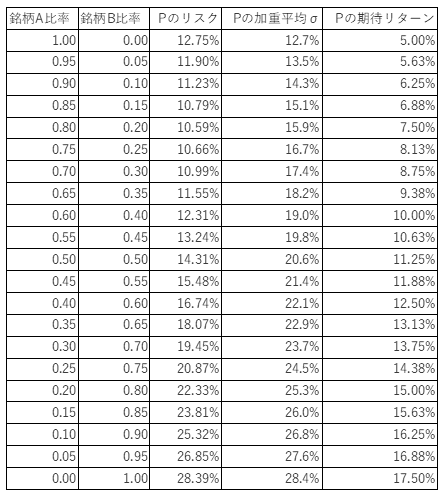

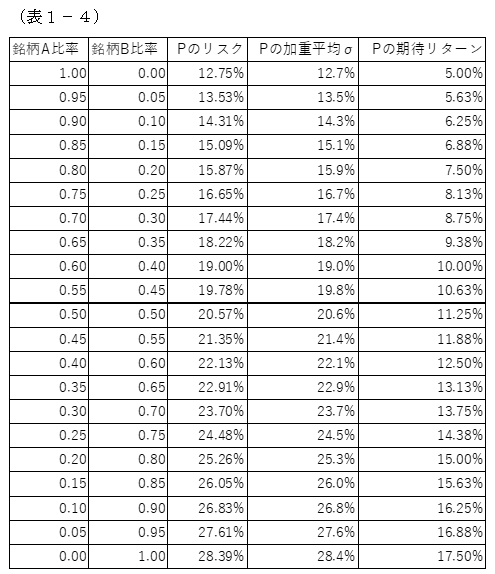

次に、この状況下で、銘柄Aと銘柄Bの保有割合を変えた場合(先例では5:5だった)に、特定の相関係数の場合に、期待リターンとポートフォリオのリスクがどのように変化するのかを見てみたいと思います。まずは、相関係数が-0.21の最初の例である(表1-1)の例を考えます。

(表1-3)

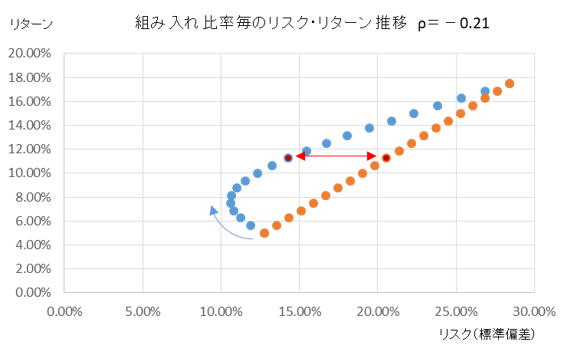

(図1-1)

青の点は、ポートフォリオのリスクを公式通りに計算した本当のポートフォリオリスク(分散投資によりリスク低減が加味されたリスク)で、オレンジの点は単純にそれぞれの銘柄のリスクを組み入れ比率で加重平均した値(分散投資によるリスク低減が加味されないリスク)です。つまり、青の点は「Pのリスク」を横軸、「Pの期待リターン」を縦軸として散布図を描いたもので、オレンジの点は横軸を「Pの加重平均σ(σ=標準偏差)」として散布図を描いたものです。

青い点とオレンジの点のそれぞれについて、(表1-1)のように、組み入れ比率が5:5の場合について、点を赤くしておきました。期待リターンは同じになりますが、このとおり、実際のポートフォリオのリスクはそれぞれを単独でみた場合のリスクを加重平均した値に比べて赤い矢印の長さ分だけ小さいことがわかります。次に相関係数が1の場合をみましょう。

このように、相関係数が1の場合は、基本的にはリスク・リターンの関係は直線的に推移しており、単純に2つの銘柄のリスクを加重平均した場合のリスクと変わらないリスクを受けることになります。図は用意していませんが、相関係数が-1に近づくにしたがって、リスク・リターンの推移を示すこの曲線は(図1-1)よりもさらに左側に湾曲していくことがわかります。

このことより、相関係数が低い場合、ポートフォリオを組むことによりリスクが低減する効果が生じることを意味します。また、相関係数が相当程度低い場合には「リスクが下がるとリターンが上がる」範囲が一部に存在するということを意味します。つまり、(図1-1)に青い矢印で書いた部分です。通常、リスクが増えればリターンが増えるものですが、このポートフォリオにおいては一定の組み入れ比率(この場合、2:8くらいの組み入れ比率)の時に、最もリスクが低くなることを意味しています。

つまり、同じリスクを持った銘柄同士を組み合わせて保有した場合、それぞれの銘柄の相関性が低ければ低いほど、組み合わせによりリスクが打ち消し合う作用をもたらすことで、ポートフォリオ全体のリスクが減ることを意味しています。

この(図1-1)でいえば、同じ高さにある青い点とオレンジの点の横幅が、そのリスクが低減されている程度と理解することができます。ちなみに、相関係数が-1となるような「完全に負の相関がある」場合には、この青い点で描かれる曲線が、表の最も左側に張り付き、線分が「く」の字になります。つまり、ノーリスクで一定のリターンが取れるポートフォリオが出来上がるということになります。

β値はどのように計算されるのか?

ポートフォリオを組むことでリスク低減(分散効果)が図れることの仕組みをご理解いただけたところで、βの算定に話を戻していきます。どのようにβにリスク低減効果が関与しているのか、この説明で分かっていただけるでしょう。

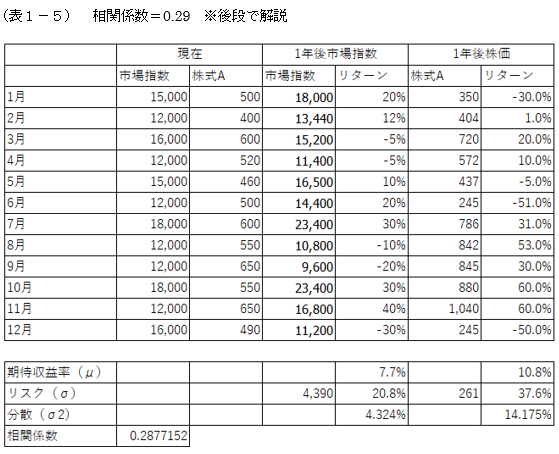

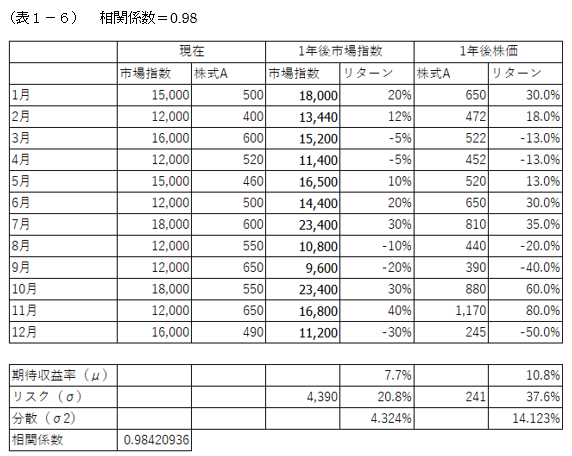

以下の図は、市場指数(TOPIX等の市場全体を示すと考えられる指数)と株式Aの現在の価格と、1年後のそれぞれの価格及びリターンを計算した表です。あくまで全て仮の値です。実務的には1か月間のリターンを基準に計算することの方が多いですが、単純化のためにここでは1年間のリターンからβを求めてみます。

※ここでは、分散の計算材料として用いた「リターン」を%表記のまま、つまり30%であれば「0.3」として用いています。一方、多くの書籍では、おそらく、10%や20%などという数値を「10」「20」に置き換えて計算しており、面倒ですが、そのほうが分散>標準偏差となり分かりやすいです。例えば、リターンが20%なら「20」、-30%なら「-30」と%を省いた数値を用いて分散を計算していくと、分散としては約432という結果が出ます。これに%を後付けするわけです。しかし、√4.324%も20.8%、√432に%を付した数値も20.8%と同じ値となり標準偏差では変わらないため、標準偏差が正しければよいと考えてこう計算にしています。

βを計算する前に、まずは重要な概念から説明します。βを考える場合、この市場指数と株式Aのそれぞれのリターンは、それぞれの同じ時期のデータを「セット」で考えます。例えば、上表でいえば、ある年の1月から1年後の市場指数のリターンは20%で、同期間の株式Aのリターンが-30%となっていますが、これら同じ期間のリターンである2つの値をセットで考えることが重要です。

こう考えることで、2つのアセットのリターンが相関するか否かを含めて考えることができます。同じように、ある年の2月から1年後の2月までのそれぞれのリターンは、共に正の値となっていることから、この2つのリターンは同じ時期に同じ方向に動いていることとなり、「正の相関」があるものと見做せます。逆に先ほどの1月でみると、「負の相関」があるものと理解できるでしょう。もしここで、同じ期間に同じ方向に動いている(つまり正の相関をもつ)データセットが多ければ多いほど、この2つのアセットの相関係数が高まります。逆もまた然りです。

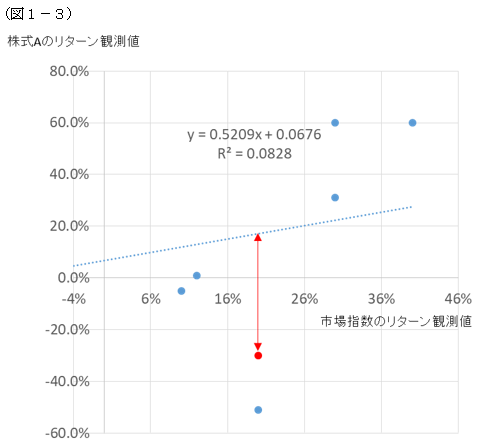

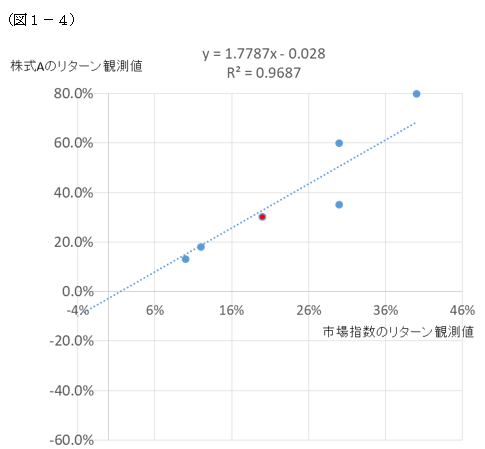

以下の(図1-3)は上の表を散布図にしたものです。市場指数のリターンを横軸に、同時期の株式Aのリターンを縦軸に、それぞれのリターンの観測値を用いて散布図を描いたものです。説明した1月のデータは赤い点でプロットされています。この点は全て上の表の値から描写されていることがわかると思います。12か月分(12個の点)の点があると考えてください。

このように散布図を描くと、市場指数のリターンと株式Aのリターンがどのように分布しているのかがわかります。ここで、いま青い点線の線分が描かれていますが、この青い線分の関数式も同時に表示されています。この線分はどのような線分なのかというと、簡単にいえば、それぞれの点からこの線分までの縦の高さ、つまり赤い矢印で示した部分の長さを全ての点について求め、その矢印の合計が最も小さくなるような線分です。

この線分の関数式を求める方法を最小二乗法といいます。いわゆる回帰分析の一種です。この矢印を「残差」と定義し、「残差」の2乗が最も小さくなる場合の線分の数式を偏微分と連立方程式を用いて導出することができます。上表では計算した結果を関数式として表示しています。

要するに、この線分は、これら複数の点の「一番真ん中を通る当てはまりのよい線分」だと考えてください。この線を引くことができれば、この線分の「傾き」こそが、市場指数のリターンが1ポイント上がった場合に対象銘柄の期待リターンが何ポイント上がるのかという反応係数を意味する「β」となるのです。計算するβ=0.5209となります。

この図を見ればわかりますが、重要なポイントはこの関数が「市場リターンの数値のみを変数として個別銘柄のリターンが定まる」ものとなっている点です。同様に、βは「対象銘柄の収益率の変化量を、(無理やり?)市場の収益率の変化量のみを材料として表現したもの」ともいえます。

この線分は市場指数と個別銘柄リターンの観測値の分布に当てはまりの良い線分を描いたというだけですが、実はここには重要な情報が内包されています。つまり、このそれぞれに観測値には、市場指数と株式Aというそれぞれの資産の「期待収益率」、「リスク(標準偏差)」、両者の「相関(正確には共分散)」という3つのデータが内包されているのです。ここを理解することがβの考え方の理解にあたってとても重要なポイントではないかと著者は考えています。

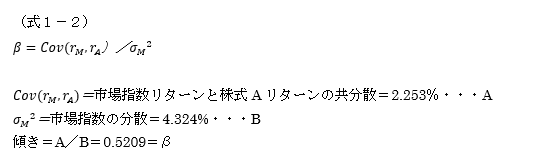

さて、次に、このβの計算式を見てみましょう。厳密には関数式を最小二乗法で求めていきますが、結果として算出される式の「傾き」である、βの計算式は市場指数のリターンと株式Aのリターンの共分散を市場指数の分散で除したものとなります(最小二乗法の計算は割愛)。つまり、線分の傾きは以下のように表現できることとなります。なお、以下計算はエクセルで行っているため、小数点以下の取り扱いにより手計算とは若干数値が異なる場合があります(以下同じ)。

この数式が一般にβの数式として各書籍で紹介されているものです。他にも本書でよく用いているように、βは共分散と相関係数の関係(後述)より以下のようにも記述できます。

共分散と分散の計算の詳細はネットを叩けばたくさん出てきますので説明を省きますが、このいずれかの式により計算すれば図に記載のとおりのβとなることが確認できます。なお、2つの変数の標準偏差がわかれば、あとは共分散から相関係数を計算することができますし、(表1-5)からも直接相関係数を計算することができますので、相関係数も計算してみましょう。計算すると、(表1-5)に記載のとおり約0.29という数値になりました。

相関係数が高い場合は・・・?

続いて、相関係数がより高い場合を見ていきましょう。市場指数の数値が変えずに、株式Aのリターンデータを変え、ほぼ同じ「期待収益率」、「リスク(標準偏差)」であるものの、「相関係数」については1(以下の場合約0.98)に近くなるモデルを作ってみました。

同じく1月のデータを赤くしています。この(図1-4)をみると、「一番真ん中を通る当てはまりのよい線分」がより「当てはまりが良く」なっています。このように、双方の銘柄の収益率とリスクが同じ水準であっても、双方の相関が強い場合は、市場指数のリターンが1ポイント上がった場合に、対象銘柄の期待リターンがどの程度上がるのかという反応係数を意味する「β(この場合1.7787)」が高くなるのです。つまり、先ほどの(図1-2)で見た場合のように、ポートフォリオのリスク分散効果が働かないということになります。

本書では、再三「不確実性(リスク)が高い場合は割引率も高くなる方向に影響する」という趣旨のことを記述していますが、このように相関係数が高い場合にはこのことが理解しやすいでしょう。相関係数が低い場合は、トータルリスク(個別銘柄の標準偏差/市場指数の標準偏差)が打ち消されることから、直接的にはこのことを観察にしくいからです。

本書のP250では、投資会社のA氏とB氏が割引率をどう設定するかを議論している場面を収録していますが、正確にはここでの会話は上記のように対象資産が市場指数と完全に相関しているような場合に成り立ちます(現在価値と期待リターンと標準偏差の整合性があれば)。

もし、冒頭でみたように、この市場指数と株式Aという2つの銘柄を組み入れ比率を変えることでどのようにリターン・リスクが変化するのかをみると、(図1-1)と(図1-2)の場合と同様のことが起こります。つまり、相関係数が0.29の場合については(図1-1)のような図となり、逆に相関係数が0.98の場合には(図1-2)のようになります。

もっとも、βという指標もリスクを表します。しかし、βリスクは単純にその投資対象の標準偏差(リターンのブレ)だけでなく、分散投資を十分にしている投資家からみたその投資対象のリスクを計測したものといえます。次の解説記事では、このことについてより深く考えていきたいと思います。

~次の解説記事~

βの推計と相関係数、分散投資効果について 2